この記事の目次

カードローンを複数の金融機関で利用をしてしまい、月々の返済額が大変になっている人がいるようです。

そこで、借金をまとめて返済額を少なくしたい、と考えるのは自然な流れでしょう。

しかし、おまとめローンはカードローンよりも、審査が厳しいと言われています。

おまとめローンの審査ポイントを整理して検証をします。

おまとめローンを借りる前に考えること

複数ある借金をおまとめローンにすると、月々の返済額が少なくなり家計が楽になります。

しかしながら、そもそもなぜおまとめローンを借りることになってしまったのでしょうか。

家計をすぐにでも楽にしたいとは思いますが、まずはおまとめローンを借りるきっかけが、何だったのかしっかりと考えることをお勧めします。

おまとめローンを借りることを検討し始めていると言うことは、既に借りているお金の返済が苦しくなっている証拠だと思います。

そこでじたばたしてもしょうがないので、まずは焦らずしっかりと今後のことを考えることが大事です。

カードローンを借りたときに、返済額を最小返済額や銀行で指定されている金額で、返済をしていたことがきっかけの人もいるのではないでしょうか。

そのため、カードローンの残高がなくならず、返済が終わる前に再び使用をしてしまい、残高が増えていきカードローンが複数枚になっていませんか。

理由は様々あるかと思います。

しかし、カードローンやほかのローンで月々の返済が大変になるということは、収入に見合った借金になっていないと言うのが原因でしょう。

返済の計画をしっかりと持たないまま、お金を借りてしまったことが大きな要因ではないでしょうか。

再びこのようなことにもならないように、返済について計画的に借金が減っていくことを考えることをお勧めします。

そして、本当におまとめローンが必要かどうか、家計を見直してみる必要があります。

家計を切り詰めて、何とかおまとめローンを利用しないで返済を続けることが可能か考えてみましょう。

おまとめローンを利用しないで、複数のカードローンを返済するにはどうしたら良いのかも、このあとに紹介をします。

複数カードローンをまとめたい。

初めまして、カードを2つ使っていまして、

それぞれ支払日が違うため、お金のやりくりが

面倒なのです。そこで川口信用金庫のフレッシュハッピーのキャッシングをかりて、2つのローンを一気に支払って、まとめてしまおうという考えですが、どう思いますか?それともCMでやっているおまとめローンというやつのほうがお得ですか?それともバラバラのままでいいんじゃない?という人もいたら宜しくお願い致します。

ちなみに2つの借金を合わせて50万くらいです。

http://detail.chiebukuro.yahoo.co.jp/qa/question_detail/q10148021910

延滞をすると審査が厳しくなる

おまとめローンの審査で重要なことは、やはり延滞をしていないことになります。

おまとめローンを考えるような人であれば、月々の返済が大変になっているので、延滞をしている人もいるかもしれません。

延滞をしていても不思議ではない人たちが多いと想像ができますが、延滞をしているとやはり審査には影響をするでしょう。

ただし、複数ある借金をまとめて、返済額を少なくすることで生活が劇的に改善する人がいます。

生活が改善できる見込みがある人は、審査に通過する可能性もありますが、延滞は極力していない状態で、おまとめローンに申込みをすることが望ましいのではないでしょうか。

カードローンや、おまとめローン、フリーローンなどは個人信用情報の情報が審査の基本となります。

申込みがあったあとに、個人信用情報の内容を必ず確認をして分析をしますので、この情報に不利な情報が登録されていない方が審査に通過しやすいと言えるでしょう。

個人信用情報は、個人用ローンの情報を蓄積したものです。

氏名や生年月日、住所、連絡先、勤務先などが登録されています。

また、現在の借入残高、ローンの申込日、貸出先の金融機関、延滞の有無など様々な情報が登録されているでしょう。

この個人信用情報に延滞などの、金融記事情報が登録されていないことが、審査を有利に進める条件となります。

万が一、延滞などをしておまとめローンの審査に通過をしなかった人は、一旦この個人信用情報の内容を奇麗にしてからおまとめローンに望むといいでしょう。

返済負担率が大事!生活に無駄がないかと考える

借金の返済額の年間合計を、年収で割り算したものが返済負担率と言います。

借金の返済が収入から見てどの程度の割合になっているのか示したものです。

これは、おまとめローンの審査においてとても重要になりますので、覚えておくと良いでしょう。

借金をまとめる前の返済負担率はかなり大きなものになっている可能性が大きいのです。

大きいと言われても、漠然としているので具体的な数字を示します。

この数字が30%を超えるとかなり生活は厳しいのではないでしょうか。

税込み年収が400万円の人が、返済負担率30%と言うことは年間の総返済額が120万円になっています。

毎月100,000円の返済をしていることになるでしょう。

一方、収入の方は税引き前ですので、手取りで考えると280万~300万円ぐらいではないでしょうか。

毎月の平均収入が23~25万円になりますので、ここから10万円の返済をしてしまうと13万円~15万円で生活をしなければいけなくなってしまいます。

この収入は、社会人1年目の収入とそう差はないので、家族がいる場合はかなり苦しい生活になることが見込まれます。

これが、おまとめローンにすることで、20%未満になれば審査に通過する確率がぐっと上がる可能性があるでしょう。

20%未満と言うことは、年間返済額が80万円未満となりますので、毎月67,000円の返済をすることになります。

月々33,000円も返済が軽減されれば、生活はかなり改善されるでしょう。

とは言っても、月々16万~18万円程度の生活に納めなければいけませんので、大変なことは変わりはありません。

そこで、生活に無駄がないかを必ず確認をしてください。

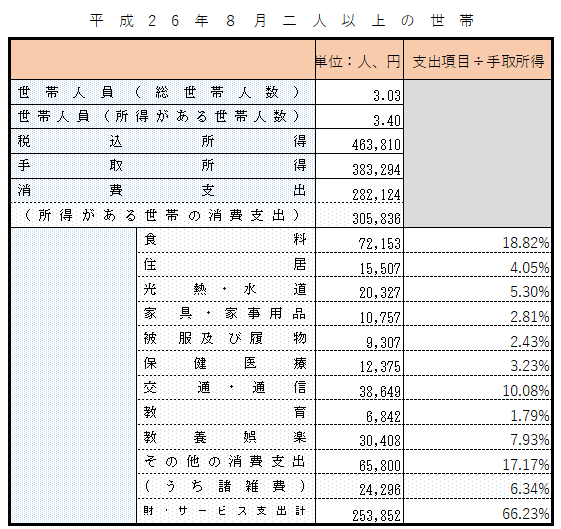

平均的な家計の支出と自分の家庭の支出を比べてみて、無駄がないかしっかりとチェックをしてみましょう。

節約できるところがあれば、節約をしてみて少しでも手元にお金が残るようにすることが大事になります。

この見出しのはじめに、二人以上の世帯で生活をしたときにかかる、項目ごとの比率を掲載していますので、参考にしてみてください。

まとめるなら早いうちがお勧め遅くなると審査も厳しくなる

おまとめローンを考えている人は、できれば早いうちに借換えを検討しましょう。

ここまで話をしてきたとおり、判断が遅れると延滞になってしまう可能性もありますし、返済負担率も20%未満に抑えることができなくなる可能性があるからです。

したがって、おまとめローンは借りているお金が増えれば増えるほど、審査も厳しくなってしまうかもしれません。

また、残高がそれほど多くないうちは、金利の低いカードローンなどでまとめるという方法もありますので、できる限り早く借金をまとめるように検討をすることをお勧めします。

判断が遅くなると、借入額も大きくなっている可能性がありますので、必然的に審査も厳しくなるでしょう。

生活を立て直すなら、返済額が膨らまないうちに対応すると、比較的容易に借金を整理できるのではないでしょうか。

ただし、ここで注意点があります。

おまとめローンを利用したあとに、月々の返済額が縮小され身軽になった目に、再びカードローンに手を出してしまうという人がいるようです。

カードローンを利用することは悪いことではありません。

しかし、カードローンを利用するときにはしっかりと、返済計画を練った上でお金を借りるようにしてください。

お金を借りることができる範囲は、返済が可能な金額×6~12の範囲にとどめておくことをお勧めします。

カードローンの返済は、随時返済を利用して銀行で指定している以上の金額で返済していきましょう。

また、おまとめローンで軽減された返済額全てを、生活費に回さないことも大事です。

月々33,000円の返済が縮小されたのであれば、10,000円は貯蓄に回して、23,000円を生活費に回しましょう。

10,000円を貯蓄に回せば、おまとめローンの返済が終わることには500,000円以上の貯蓄がされているかと思います。

カードローンの審査よりもチェックが厳しい理由

おまとめローンはカードローンの審査よりも厳しいと言われています。

それはなぜかと言うと、既に借金を重ね続けた人の審査になるからです。

おまとめローンの利用をすると言うことは、返済の計画をしないまま借金を続けた結果になるでしょう。

また借金をした理由ですが、多重債務者の中には、ギャンブルや浪費癖があり借金が膨らんでしまう人がいるのです。

多重債務者とは複数の金融機関からお金を借りて、返済をするのが大変になり、生活が困窮している人を言います。

このような多重債務者の中には、月々の返済が軽減されると、再び借金をしてしまう可能性を秘めている人がいるため、どうしても審査が厳しくなるでしょう。

ギャンブルで借金をした人や、浪費癖がある人は返済額を軽減しても、生活が楽にならないケースもあります。

それは依存症になっていることも想定されるからです。

その場合は、一度専門家に相談をしてみると良いでしょう。

依存症になっていなければ、生活を立て直す可能性は大いにありますので、おまとめローンなどで生活を改善するきっかけを作ってみることをお勧めします。

審査に通過しなかったときの対応方法

延滞などの理由で、おまとめローンに通過しないとしても、あきらめるのはまだ早いです。

例えば4社から合計で250万円を借りていることを、想定して話を進めていきます。

おまとめローンで10年の返済にした場合は、月々57,000円程度の返済額になることが考えられます。

これをおまとめローンの審査に通過しなかったときにどうするか考えていきましょう。

A社18.0%80万円、B社18.0%60万円、C社18.0%40万円、D社17.8%70万円の場合に返済額が各々、24,000円、16,000円、11,000円、18,000円を例にして説明をします。

合計の月々返済額は、69,000円になり、おまとめローンよりも、12,000円以上は確実に返済額が多くなっています。

そこで、まずは1か月のおおよその利息を計算してみましょう。

A社

800,000×18.0%÷365×31=12,230円

B社

600,000×18.0%÷365×31=9,172円

C社

400,000×18.0%÷365×31=6,115円

D社

700,000×17.8%÷365×31=10,582円

利息の支払が合計で38,099円です。

返済額合計が69,000円ですので、元金に30,901円返済されます。

これを一旦全ての会社に通常に返済したあとに、次のようにすると

A社

9,000円借入れ

C社

3,000円借入れ

D社

6,000円借入れ

B社

7,000円返済

実際の総返済額58,000円になり、おおよそ3年後にはB社の借金がなくなります。

そのあとに、やはり一旦全ての会社に通常に返済したあとに、次のようにすると

A社

9,000円借入れ

C社

3,000円借入れ

D社

10,000円返済

実際の総返済額51,000円になり、やはり3年後にはD社の借金がなくなります。

そして、そのあとにやはり一旦全ての会社に通常に返済したあとに、次のようにすると

C社

3,000円借入れ

A社

16,000円返済

2年程度で返済が終わり、最終的にC社の返済も2年で終了します。

返済期間はA社2年、B社3年、C社2年、D社3年でおまとめローンと同じ10年程度の期間で返済が終了することになります。

返済額を多くすることで、返済期間はもっと短くできますので、おまとめローンと同じ効果が出てきます。

ただし、この方法は出金停止になっていないことが条件になります。

延滞をする前に、このように返済計画を練って対策を採ると、何とか借金を減らすことは可能でしょう。